火災保険の必要性は?

加入すべきか改めて解説

- この記事は、一般的な火災保険商品について説明しております。ソニー損保の新ネット火災保険の詳細はこちらからご確認ください。

持ち家世帯の住宅の火災保険加入率は約8割。大半は加入しているものの、2割弱は加入していません。

火災や自然災害で住宅を失うと、数千万円単位の再建資金が必要になることもあります。しかし、個人財産である住宅は、自力再建が基本とされ、公的支援は限られています。

気候変動の影響により、各地で風水災などによる被害も相次いでいます。家計の深刻なダメージをカバーする火災保険は、誰にとっても必要です。以下、火災保険が必要とされる理由を詳しく解説します。

火災の発生状況と被害額

火災保険はその名の通り、火災により被った住宅や家財の損害を補償する保険です。近年の出火件数および火災保険金の支払い状況を確認してみましょう。

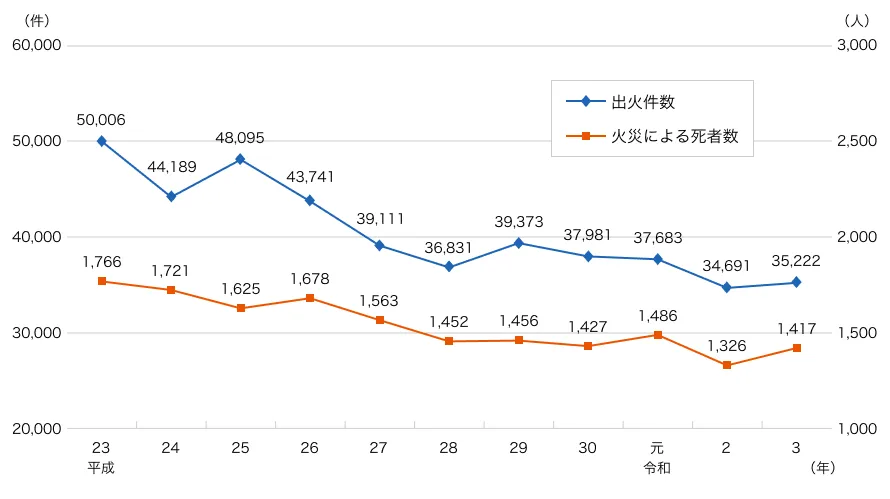

ひとたび引火すると消火が困難になることもある火災は、最悪の場合、生活基盤を失う損害を受けるおそれもあります。ただし、この10年で全国の出火件数は減少傾向にあります。

出火件数及び火災による死者数の推移

(備考)

- 1「火災報告」により作成

- 2「出火件数」については左軸を、「火災による死者数」については右軸を参照

- 2024年2月末時点

- 出典:総務省「令和4年版 消防白書」

出火件数については、東京都においても同様の傾向が見られます。出火減少の原因として、比較的大きな割合を占めているたばこや放火による件数が減っていることなどが影響しているものとみられます。

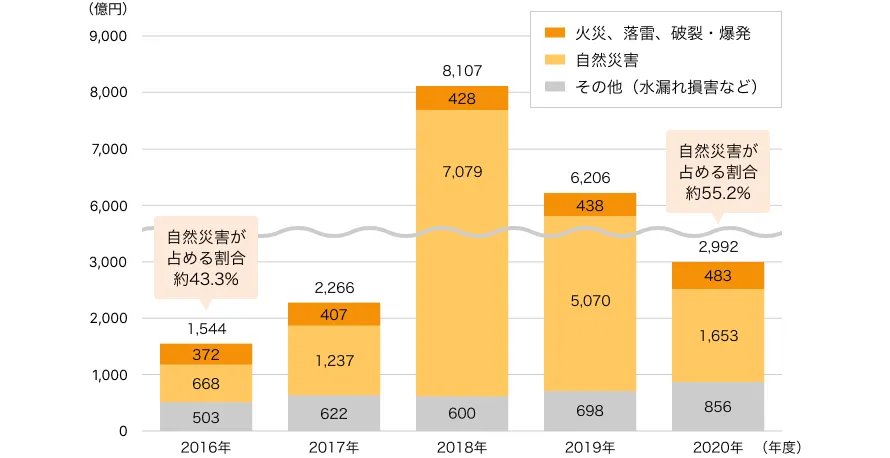

火災を含む火災、落雷、破裂・爆発に対する保険金支払額は、近年はおおむね横ばいで推移しています。増えているのは風水災といった自然災害による損害についての保険金支払の状況です。こちらは5年間で約10ポイントも増加しており、近年火災保険は、火災損害の補償を基本にしつつも自然災害に備える保険としての意味がより増してきたともいえます。

保険金の支払状況

- 2024年2月末時点

- 出典:「2022年度年度 火災保険・地震保険の概況」-損害保険料率算出機構

火災保険の加入率は?

| 火災補償 |

水災補償 |

地震補償 |

|---|---|---|

| 2,880万件(82%) | 2,307万件(66%) | 1,732万件(49%) |

出典:内閣府 水害・地震からわが家を守る 保険・共済加入のすすめ

火災保険および、JA共済や生協の火災共済等で火災補償に加入している持ち家世帯は82%です(内閣府試算。2015年度末時点データ)。

融資を受けて住宅を購入する場合、金融機関から住宅の火災保険に加入するよう求められることもあり、ほとんどの持ち家世帯は何らかの火災保険等に加入しています。

火災保険は、風災や水災など自然災害の損害にも備えられますが、保険等への加入は火災ほどには進んでおらず、水災補償がある世帯は66%にとどまります。火災保険の補償範囲は契約によって異なりますが、水災補償を選択しない世帯も少なくありません。内閣府の調査では、自宅建物に水災補償の火災保険等に加入していない理由として、「自宅周辺で水害は起こらないと思うから」との回答が約43%とトップとなっています。(※)

なお、地震や噴火、津波による損害は火災保険ではカバーできません。補償を受けるには地震保険に加入する必要がありますが、地震保険は単独では加入できません。加入する場合は火災保険にセットして契約する必要があります。共済については各団体が独自に地震等に対する補償を提供しており、これらも含め地震補償がある世帯は全体の49%にとどまります。しかし、地震はいつ、どこで、どの規模で発生するかのメカニズムが未だ解明されていない災害で、日本のどこであってもリスクがあります。

火災保険はなぜ必要?

そもそも、火災保険はなぜ必要なのでしょうか。その理由として以下があげられます。

- 重大な過失がない限り、火元に法律上の賠償義務がないから

- 自然災害で住宅を失っても、公的支援だけでは不足があるため

順を追って説明しましょう。

重大な過失がない限り、火元に法律上の賠償責任がないから

他人に損害を与えた場合、賠償しなければならないことが民法第709条に定められています。

- 民法 第709条(不法行為による損害賠償)

- 故意又は過失によって他人の権利又は法律上保護される利益を侵害した者は、これによって生じた損害を賠償する責任を負う。

一方、民法の特別法である通称「失火責任法」では、重大な過失による火災でなければ火元は賠償しなくてよいと定められ、民法第709条の効力を打ち消しています。

- 失火ノ責任ニ関スル法律(失火責任法)

- 民法第七百九条ノ規定ハ失火ノ場合ニハ之ヲ適用セス但シ失火者ニ重大ナル過失アリタルトキハ此ノ限ニ在ラス

つまり、隣家がうっかり出した火災で住宅を焼失しても、法律上は火元に賠償を求めることができません。「わが家はオール電化住宅だから」「たばこを吸わないから」、火災保険は要らないと耳にすることがあります。しかし、自分の出火は注意できても、隣家の出火までコントロールすることは困難です。住宅や生活に必要な家財を失う事態に陥れば、損害は甚大です。

失火責任法について、以下のページでも解説しています。失火責任法とは

コンクリート造のマンションが増えて、住宅の不燃化が進むなか、深刻な大火に至ることは少なくなりました。火災の発生件数も減少傾向ですが、それでも近年、3万7千件前後(※)の火災が各地で起きています。自らの過失で火災を起こした場合はもちろん、延焼被害に遭うことを踏まえれば、火災保険は欠かすことができません。

自然災害で住宅を失っても、公的支援だけでは不足があるから

自然災害による損害にも準備が必要です。風水災の激甚化で、多くの世帯が近年、床上浸水や土砂崩れの被害を受けるようになっており、居住地の水災リスクに対してより慎重に準備を進めることが求められています。最悪の場合、生活基盤を喪失するような災害も起き得るからです。

浸水被害は川の側でなくても起きています。国土交通省の資料によれば、全国の浸水被害棟数の約7割は、豪雨等で排水が追いつかず、浸水する内水氾濫です。(※)

また、居住地の浸水予測を把握できるハザードマップは最新データをもとに更新されます。「これまで災害はなかった」ことは、将来もないことを保証しません。

もちろん、被災後は国や自治体による各種支援もありますが、それだけで十分とはいいきれません。住宅が全壊、その後、住宅を再建するという深刻な負担が生じる場合でも、被災者生活再建支援制度で支給される支援金は世帯あたり最大300万円(※)です。

- 出典:内閣府 被災者生活再建支援制度(「基礎支援金100万円+加算支援金200万円」)

住宅ローン返済中の世帯は、より注意が必要です。住む家がなくなっても、住宅ローンはなくならないからです。新たな住まいを確保する資金も必要になり、二重の住居費用負担という深刻な事態に陥るおそれがあります。数千万円もの生活再建資金を貯蓄で賄うことは通常は困難です。このとき、まとまった保険金があれば、修繕費用が賄え、住宅ローンを負担しながら生活再建を図ることもできるでしょう。人生において、被災するようなことはまれかもしれません。しかし、ひとたび起これば暮らしを破壊されかねない被害を及ぼす自然災害には、保険で備えるのが合理的といえます。

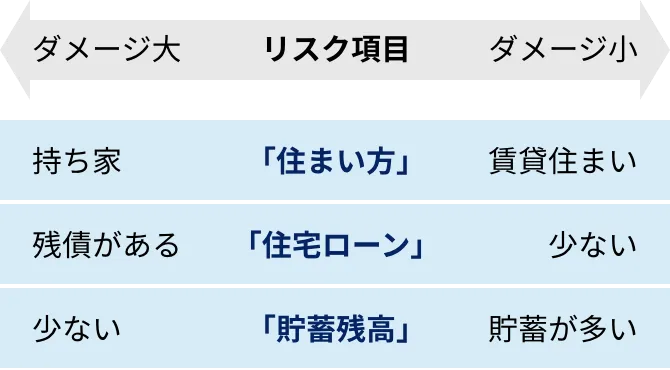

世帯によりリスクの深刻度は異なる

住まいや家計状況により、受けるダメージの深刻度は変わります。リスク項目では以下のように整理できます。

住宅再建が必要な持ち家世帯は、被災後の経済的ダメージが大きくなります。加えて、ローン残債が多いほど、貯蓄が少ないほど経済的ダメージは大きくなります。住宅購入後は、ローン返済が始まったばかりで相当額の残債があり、貯蓄を取り崩すことも多いので、不測の事態への対応力が低下する時期になります。適切に火災保険に加入して、万一の場合でもその後の生活に支障が出ないようにしておきましょう。

他方、住まいを失うことにはなりますが、被災後に住宅再建や修繕費用を要しない賃貸住まいの世帯は、持ち家世帯に比べ経済的ダメージが低くなります。持ち家世帯と同様、被災者生活再建支援金を受取ることもできます。

マンションやオール電化住宅に火災保険は必要?

オール電化住宅では、すべての熱源を電気でまかなうため、火災が起きることはないと考える人もいるかもしれません。しかし、たばこが原因で火災が起きたり、隣家からのもらい火によって損害を受けることもあります。

また、堅固なマンションでは、「火災や自然災害に遭わないのでは?」「火災保険は必要ないのでは?」と耳にすることもあります。しかし、マンションでも火災は起きますし、これまでも自然災害による種々の被害が生じています。よって、リスクが低く思える住宅であっても、火災保険は必要でしょう。

なお、マンションの保険料は木造住宅と比較するとリスクが低いことが反映され、木造住宅より安く抑えられる傾向があります。

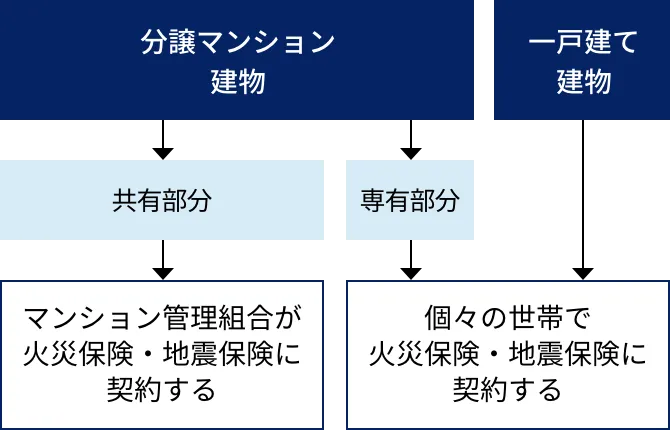

マンションの火災保険はどのように加入する?

分譲マンションの建物部分については、専有部分(一般に壁から内側の内装・設備等)は所有者が、壁から外側の共用部分はマンション管理組合が契約をするのが一般的です。損害があった場合、損害部分を対象とする保険でカバーされることになるので、それぞれ適切に加入しておく必要があります。

たとえば火災が起きて、専有部分および共用部分に損害が生じたとします。そのとき、共用部分の損害は管理組合の火災保険でカバーできますが、所有者が自分で専有部分の火災保険に加入していない場合、専有部分の損害は補償を受けられません。

家財については、賃貸住まいも含め、各世帯が暮らしぶりに合わせて加入します。

火災保険で備えよう

損害を受けたとき、家計のダメージが深刻で、かつ公的支援が限られ、貯蓄で対応できない事態には、保険で備えるのが合理的です。火災や自然災害で損害を受けるリスクは、まさにこれに当てはまり、火災保険の必要性は高いといえます。

持ち家であれば住宅と家財に、賃貸住まいであれば家財の火災保険に加入しましょう。

- 掲載内容は掲載当時のものであり、現在と異なる場合があります。

認定者。FP1級技能士。社会福祉士。消費生活相談員資格。自由が丘産能短期大学兼任教員。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランニング業務を開始。2001年、独立系FPとしてフリーランスに転身。2002年、(株)生活設計塾クルー取締役に就任、現在に至る。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか、執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、TV出演も多数。

認定者。FP1級技能士。社会福祉士。消費生活相談員資格。自由が丘産能短期大学兼任教員。中央大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランニング業務を開始。2001年、独立系FPとしてフリーランスに転身。2002年、(株)生活設計塾クルー取締役に就任、現在に至る。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。一般生活者向けの相談業務のほか、執筆、企業・自治体・生活協同組合等での講演活動なども幅広く展開、TV出演も多数。