�Еی��Łu�䕗�v�ɂ�鑹�Q�͕⏞�����H

�⏞���K�v�������

- ���̋L���́A��ʓI�ȉЕی����i�ɂ��Đ������Ă���܂��B�\�j�[���ۂ̐V�l�b�g�Еی��̏ڍׂ����������炲�m�F���������B

�ߔN�A������Ղ�������قǂ̑䕗��Q���e�n�ő������ł��܂��B

������ƍ����䕗�ɂ���Q�����Ƃ��́A�Еی��ł��̑��Q���J�o�[�ł��܂��B�����A�䕗��Q�ƈ���Ɍ����Ă��A�W�����J�ɂ��^���A�\���A�����ȂǁA��Q�̎�ނ͗l�X�ł��B�Еی��ł́A�䕗�̉��������ő��Q�������œK�p�����⏞���ς�邽�߁A����܂��K�ȕ⏞��I�����܂��傤�B

�䕗�̔�Q�͉Еی��ŕ⏞�����

�䕗�ɂ���Č�����ƍ��ɔ�Q�����Ƃ��́A�Еی��ŕ⏞�����܂��B

�ߔN�A�e�n�ő䕗�ɂ���Q���������ł���A���N�̂悤�ɑ����̕ی������x�����Ă��܂��B�Ƃ�킯2018�N�����2019�N�́A�����̑�^�䕗���P�����A�ƊE�S�̂�1���~���x���̕ی�����2�N�A���Ŏx������Ƃ����ٗ�̎��ԂɂȂ�܂����B

| �N�x | �ЊQ�� | �n�� | �ЁE�V��ی��� �x���ی��� |

�N�x���v |

|---|---|---|---|---|

| 2015�N | ����27�N�䕗15�� | �S�� | 1,561���~ | 1,561���~ |

| 2018�N | ����30�N7�����J | ���R�E�L���E���Q�Ȃ� | 1,673���~ | 1��3,982���~ |

| ����30�N�䕗21�� | ���E���s�E���ɂȂ� | 9,363���~ | ||

| ����30�N�䕗24�� | �����E�_�ސ�E�É��Ȃ� | 2,946���~ | ||

| 2019�N | �ߘa���N�䕗15�� �i�ߘa���N�[�������䕗�j |

�֓����S | 4,398���~ | 9,579���~ |

| �ߘa���N�䕗19�� �i�ߘa���N�����{�啗�j |

�����{���S | 5,181���~ | ||

| 2022�N | �ߘa4�N�䕗14�� | ��B���S | 1,015���~ | 1,367���~ |

| �ߘa4�N�䕗15�� | �É��Ȃ� | 352���~ | ||

| 2023�N | �ߘa5�N�~�J�O���ɂ���J�y�ё䕗��2�� | ��ʁE���m�E�a�̎R�Ȃ� | 294���~ | 714���~ |

| �ߘa5�N7��7������̑�J | �H�c�E�x�R�E�����Ȃ� | 420���~ |

- ���{���Q�ی�����u�t�@�N�g�u�b�N2023�v �u2023 �N�x�ɔ������������Г��ɌW��e�푹�Q�ی��̕ی����x���ɂ����v �u�ߔN�̕����Q���ɂ��x���ی����������ʁi�����݊܂ށj�v�����Ƃɍ쐬

�䕗�Ȃǂ̎��R�ЊQ�ւ̔����ɉЕی��͕K�v

�n���K�͂̋C��ϓ��̉e���ŁA�����͂���ɑ䕗�ɂ���Q�̑傫�����[�������邨���ꂪ����܂��B

ICPP�i���A�C��ϓ��Ɋւ��鐭�{�ԃp�l���j�́A�������ʃK�X�̔r�o�ɉ������A�����̐��E���ϋC���㏸���ڃV�i���I�����\���Ă��܂��B2021�N��6�����ɂ��A2021�N�`2040�N�̊ԂɋC����1.5���㏸����i1850�`1900�N����j�\��������Ƃ���Ă��܂��B10�N��1�x��������悤�ȑ�J���~��p�x�́A�C����1.5���㏸�����1.5�{�A2���㏸�����1.7�{�A4���㏸�����2.7�{��������\���������Ȃ�ƌ����܂�Ă��܂��B

���Q�ی������Z�o�@�\���ɂ��A�n�����g�����i�ނƔN�Ԃ̑䕗�������͌����������܂�����A�䕗�̒��S�C�����ቺ���ċ����䕗���P�����邱�ƂɂȂ�A���̌��ʁA�䕗�ɂ��S�̂̑��Q�z�͂���ɑ�����\���������ƍl������Ƃ����܂��B

- �o�T�F���Q�ی������Z�o�@�\�u�n�����g���ŕς��䕗���X�N�v

�����䕗�������\�������Ȃ��A�ǂ̂悤�ȏꏊ�ł����Ă��u����܂Ŕ�Q�͂Ȃ�����������v�v�Ƃ́A���͂⌾���܂���B�Z�܂�����Y����邽�߂ɁA�Еی��ɂ��K�Ȕ������d�v�ɂȂ��Ă��܂��B

�䕗�Ȃǂ̎��R�ЊQ�̔�ЎҐ����Č��x�����͍ő�300���~

�䕗�ɂ��Z���Q�ɂ͌��I�x��������܂��B��Ȍ��I�x���ɁA�Z��̔�Q�敪�ɉ������x�������x������u��ЎҐ����Č��x�����x�v������܂��B�������A�Z��S���̌�ɏZ����Č�����Ƃ����o�ϕ��S������ꍇ�ł��A�x�������x�����̏���z��300���~�ł��B

����30�N7�����J�ł́A���R����L�������ő����̐��тɏZ���Q���������܂����B���̍ЊQ�Ŕ�Ђ������тɎx����ꂽ���I�Ȏx�����̑��z�͖�188���~������������A�Еی����i�V��ی��܂ށj�̑��z��1,673���~�ɏ���Ă��܂��B����������ی������A��Ђ����l�X�̐����Č����x���Ă��錻��������܂��B

- �o�T�F���t�{�h�Џ��̃y�[�W�u�x�����̎x����(R6.3.31���_)�v

�x���������Ő��������Ƃɖ߂���Ƃ͌���Ȃ����ƁA������Ղ����߂��̂Ɏ茳���������őΉ����邱�Ƃ͑����̏ꍇ�A��������Ƃ����邱�Ƃ���A�Еی��ɂ�鎩�R�ЊQ�ւ̔����͌������Ȃ��Ȃ����ƌ�����ł��傤�B

���ɂ���Q�́u���Ёv�E���ɂ���Q�́u���Ёv�E���ɂ���Q�́u�����v�ŕ⏞

�䕗��Q�ƈ���Ɍ����Ă��A���̔�Q�͑傫���u���ɂ���Q�v�u���ɂ���Q�v�u���ɂ���Q�v��3�ɕ�����܂��B���̂����ꂩ�ŁA�K�p�����⏞���ς��܂��B

- ���J�������̍^����y������Ȃǂɂ���Q���u���Ёv�Ƃ��ĕ⏞

- �����E�\���������̕��ɂ���Q���u���Ёv�Ƃ��ĕ⏞

- �����ɂ���Q���u�����v�Ƃ��ĕ⏞

| �⏞�̎�� | �ی������x�������ȏꍇ |

|---|---|

| ���� |

�䕗��\���J�A���J�Ȃǂ������ŋN����^���E�Z��^���E�����E�y������E���Ȃǂɂ�鑹�Q �i�������A�Ē��B���z��30%�ȏ�̑��Q�A�������͏���܂��͒n�Ֆʂ��45�p����Z���ɂ�鑹�Q���������ꍇ�j |

| ���� |

�䕗�A�����A�����A�\�����ɂ�鑹�Q��

|

| ���� |

�����ɂ�鑹�Q |

�ȉ��ŁA�u���Ёv�u���Ёv�u�����v���ꂼ��ŕ⏞�����P�[�X�A����Ȃ��P�[�X�ɂ��Ċm�F���܂��傤�B

���ɂ���Q�́u���Ёv�ŕ⏞

�u���Ёv�Ƃ́A�䕗�E�\���J�E���J�Ȃǂɂ��^���A�Z��^���A�����A�y������A���Γ��Ő��������Q�̂��Ƃ������A�ȉ��̂悤�ȑ��Q���Y�����܂��B

�u���Ёv�ŕ⏞�����P�[�X

- �䕗�Œ�h�����A����Z������

- ���J�ŗ��R�������y���ЊQ���������A�Z�����

- �䕗�ɂ�鍂���ŐZ����Q��������

- �͐�̗�����̐ϐႪ��ʂɗZ���č^���ƂȂ�A����Z������

�䕗�ɂ�鍋�J�Ȃǁu���v�������ŋN�������Q�͐��ЂƂ��ĕ⏞����܂��B

�����A�u���v�Ɋ֘A���鑹�Q�ł����Ă��A�ȉ��̂悤�ȃP�[�X�ł͐��Е⏞�����܂���B

�u���Ёv�ŕ⏞����Ȃ��P�[�X

- �����J�����܂܊O�o�A���̌�̍��J�Ŏ��������Z���ɂȂ���

- �䕗�ɂ�鍋�J�Ȃǂ������ł͂Ȃ����ɂ�鑹�Q

- �Ôg�ɂ��Z����Q

�����J�����܂܂ō��J�Ɍ�������A��Q����͕̂K�R�ł��B�Еی��͎��R�ЊQ����̋��R�Ȏ��̂ɂ�鑹�Q���J�o�[���邱�Ƃ��ړI�Ȃ̂ŁA�K�R�̑��Q�͕⏞����܂���B

�䕗���������łȂ����Α��Q�́A�u�����̊O������̕��̗̂����E�Փ˂ɂ�鑹�Q�v�Ƃ��ĕ⏞����邱�ƂɂȂ�܂��B�Ȃ��A�䕗�ɂ�鍂���̔�Q�͐��Ђŕ⏞����܂����A�n�k�������͕��܂��͂����ɂ��Ôg�������ŋN��������Z����y���ЊQ�́A���Ђł͂Ȃ��u�n�k�ی��v�ŕ⏞����܂��B

���Q�ی��́A�u���������ő��Q�������v�œK�p�����⏞���ς���Ă��܂��B�����ɓK�p����⏞��t���Ă��Ȃ��ꍇ�́A�⏞����܂���B���������Ɂu����Ȃ͂��ł́v�ƂȂ�Ȃ��悤�A�_����e���m�F���Ă����܂��傤�B

���Е⏞�ɂ��āA�ڂ����͈ȉ��̃y�[�W�ʼn�����Ă��܂��B�Еی��́u���Ёv�̕⏞�Ƃ́H

���Е⏞�̔F��

���Е⏞�ɂ́A���Q��F�肷�邽�߂̊������܂��B�m�F���Ă����܂��傤�B

���Ђɂ��ẮA���Q���ȉ��̂����ꂩ�̔F�������ꍇ�ɕی������x�����܂��B�i���Q�ی���Ёi�ȉ��u���ۉ�Ёv�j�ɂ��F�����قȂ�ꍇ������܂��B�j

- ����Z�����������ꍇ

- �n�Ֆʂ��45�p����Z���ɂ�葹�Q���������ꍇ

- ������ƍ��ɍĒ��B���z��30���ȏ�̑��Q���������ꍇ

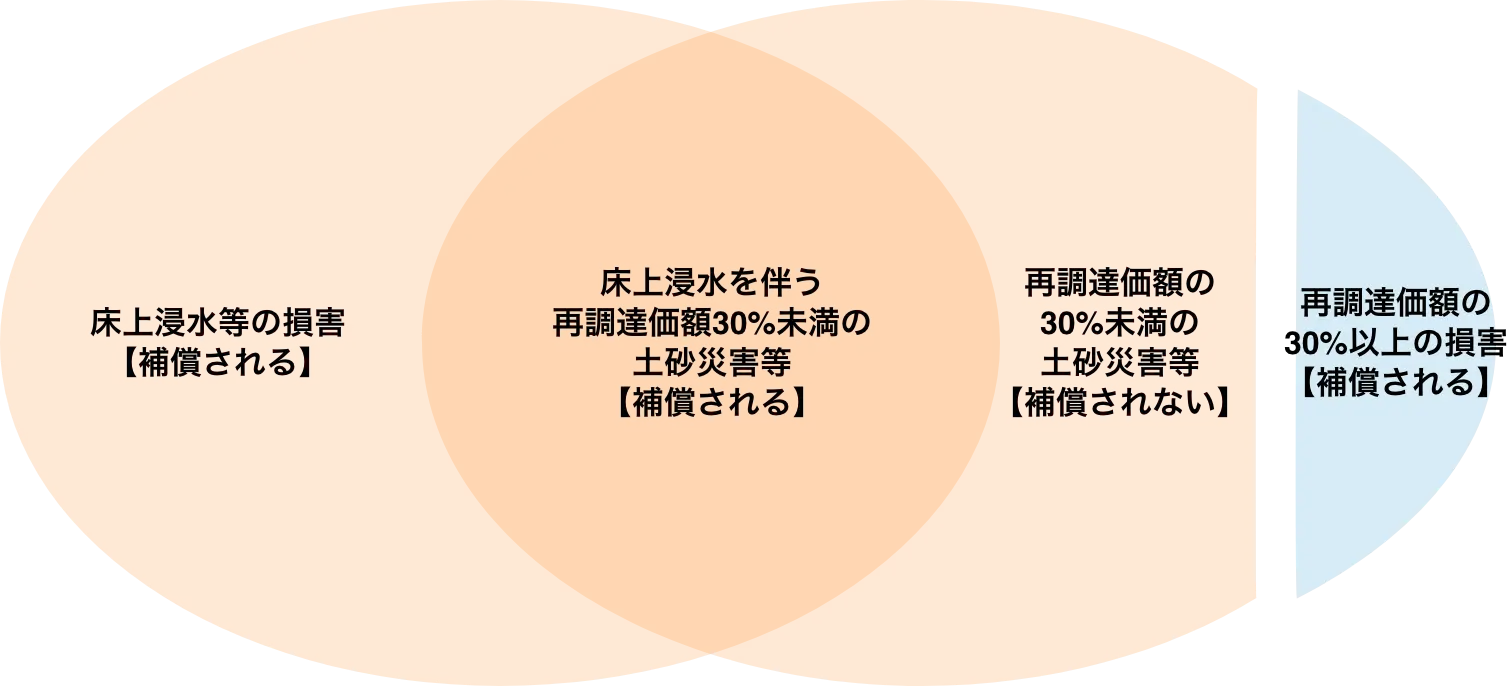

����Z���́A���Z�̗p�ɋ����镔���̏��ɁA����ȏ�̐Z���ɂ�鑹�Q������Ε⏞����܂��B���ʂ������Z��Ȃǂŏ���Z���Ɏ���Ȃ��ꍇ�ł����Ă��A�n�Ֆʁi���������͂̒n�ʂƐڂ���ʒu�j����45�p����Z����Q�͕⏞����܂��B����Z����Ȃ��y���ЊQ���̔�Q�́A�����̍Ē��B���z��30���ȏ�̑��Q�������邱�Ƃ��v���ł��B���Ƃ��A�ی����z��30%�ȏ�̑��Q��ΏۂƂ���ꍇ�A2,000���~�̏Z��ɑ�600���~�ȏ�̑��Q��������Ε⏞����܂����A600���~�����̑��Q�ł͕⏞�����܂���B�y���ЊQ��y�Η��Ȃǂ̔�Q���z�肳�����ɏZ��ł���ꍇ�A���̓_�ɏ\�����ӂ��܂��傤�B

���ɂ���Q�́u���Ёv�ŕ⏞

�u���Ёv�Ƃ́A�䕗�E�����E�����E�\���ɂ�萶�������Q�̂��Ƃ������A�ȉ��̂悤�ȃP�[�X���Y�����܂��B

�u���Ёv�ŕ⏞�����P�[�X

- �\���Ŕ����Z��ɏՓˁA����

- �\���ʼn������͂����ƂƂ��ɏZ��̃A���e�i������

- �\���ɂ��ߗׂ̕��u���|��A����̃K���X������Ď����ɂ����Q��������

�䕗�̔�Q�ł��A���ł͂Ȃ����ɂ���đ��Q�������ꍇ�ɂ͕��Ђ��K�p����܂��B

2019�N�ɏP�������ߘa���N�[�������䕗�i�䕗15���j�́A��t���𒆐S�ɑ傫�Ȕ�Q���y�ڂ��܂����B�S���t���K��̓S�����\���ɂ��|��A���ӏZ��ɔ�Q���y�ڂ��j���[�X�ɂȂ����̂����̑䕗�ł��B�\���ɂ��ߗאݔ����|��Đ��������̑��Q�ɂ��Ă��A�������Ă���Еی��ɕ��Е⏞���t�т���Ă���Εی���������܂��B�_��Ɋ܂߂Ă���A�ԌɂȂǂ̕t���ݔ����A�Z��̈ꕔ�Ƃ��ĕ⏞����܂��B

�Ȃ��A���Ђ́u���ЁA�Ђ傤�ЁA��Ёv��3���Z�b�g�̕⏞�ƂȂ��Ă��邱�Ƃ������A���̏ꍇ�͂Ђ傤�ЁE��Ђɂ�鑹�Q�����Ƃ����⏞�����܂��B

�����A�ȉ��̂悤�ȃP�[�X�ł́A���Е⏞�����܂���B

�u���Ёv�ŕ⏞����Ȃ��P�[�X

- �\������Ƃ��炠���������̌��Ԃ���̐����ݑ��Q

- �\�����������ł͂Ȃ������̊O������̕��̂̔◎���E�Փ˓��ɂ�鑹�Q

�\�����ɂ�茚�����j��A���̂��߂Ɏ��������Q�����ꍇ�͕��Ђŕ⏞����܂����A�\������Ƃ��炠���������̌��Ԃ���̐����ݑ��Q�͕K�R�ɋN���邱�ƁB����ĕی����̎x���ΏۂɂȂ�܂���B�܂��A�\�����������ŕ��̂��E�������Đ�������Q�͕��Ђŕ⏞����܂����A�\�����������łȂ��ꍇ�A�Еی��̕⏞�̂ЂƂł���u�����̊O������̕��̗̂����E�Փ˓��v��t�т��Ă���ꍇ�ɕ⏞����܂��B

���ɂ���Q�́u�����v�ŕ⏞

�䕗���ɂ́A��J�ƂƂ��ɗ������������邱�Ƃ�����܂��B

�u�����v�Ƃ́A�_�ƒn��Ƃ̊ԂŔ���������d�ɂ�萶�������Q�̂��Ƃ������A�ȉ��̂悤�ȃP�[�X���Y�����܂��B

�u�����v�ŕ⏞�����P�[�X

- ����ɗ������A������ǂ�����

- ���u�⋋����A�G�A�R���Ȃǂ̌����̕t���ݔ��������ő���

- ����ɗ������A�ЂɂȂ���

�����́A�Еی��̊�{�⏞�ł���u�ЁA�����A�j��E�����v�Ɋ܂܂��⏞�ŁA�Еی��ɉ�������Ύ����I�ɕt�т���Ă��邱�Ƃ������ł��B

�Ȃ��A����ւ̒��ڂ̗����łȂ��Ă��A�A���e�i�Ȃǂւ̗����Ńe���r�Ȃǂ̓d�q�@����܂މƍ������Q�����Ƃ����⏞�����܂��B�������A�ƍ���⏞�̑Ώۂɂ��ĉЕی��ɉ������Ă����K�v������܂��B

�u�����v�ŕ⏞����Ȃ��P�[�X

- �����ɂ���ăp�\�R�������A�f�[�^����������

��L�̏ꍇ�A�p�\�R�����̂̏C����p�͕⏞�̑ΏۂƂȂ�܂����A�f�[�^�A�\�t�g�E�F�A�܂��̓v���O�������̖��̕��͕⏞�̑ΏۊO�ł��B

�����⏞�ɂ��āA�ڂ����͈ȉ��̃y�[�W�ʼn�����Ă��܂��B�Еی��Łu�����v�ɂ�鑹�Q�͕⏞�����H

�ȏ�̂悤�ɁA�����䕗�ł����Q���������ɂ��K�p�����⏞�͈قȂ�܂��B�K�ɕ⏞������悤�Ɍ_����e���m�F���Ă����܂��傤�B

�u���Ёv�u���Ёv�u�����v���킸�⏞����Ȃ��P�[�X

���ЁA���ЁA�������킸�A�Еی��ŕ⏞����Ȃ��͈̂ȉ��̂悤�ȃP�[�X�ł��B

- �V������o�N�ɂ�鑹�Q

- ���Q�z���ƐӋ��z�͈͓̔�

- �ی��������̎����ł��鎖�̂������������̗�������3�N�o�߂��Ă���̐���

- ���Q�����Ώہi�����E�ƍ��j�̌_������Ă��Ȃ��ꍇ

�Z��́A���Ԃ̌o�߂ƂƂ��ɕK�R�I�ɘV�������܂��B�Еی��͎��R�ЊQ����̋��R�Ȏ��̂��J�o�[����̂��ړI�ł�����A�K�R�I�ɋN���鑹�Q�͕⏞�̑ΏۊO�ƂȂ�܂��B�_��ғ��̌̈ӂ܂��͏d��ȉߎ��Ő��������Q���⏞�̑ΏۊO�ł��B

�ƐӋ��z�i���ȕ��S�z�j�ɂ����ӂ��܂��傤�B���ۉ�Ђɂ��قȂ�܂����A�ƐӋ��z��3���~�A5���~�A10���~�Ȃǂ̋��z��ݒ肷�邱�Ƃ��ł��A���Q�z����ƐӋ��z�����������z���ی����ƂȂ�܂��B����ĖƐӋ��z�͈͓��̑��Q�ł͐����ł��܂���B

�Ȃ��A�ȑO�Ɏ嗬���i�Ƃ��Ĕ����Ă����Z����ی��Ȃǂɂ́A���ЁE�Ђ傤�ЁE��Ђ̕ی����̎x���������u�t�����`���C�Y�����v�Ƃ�����̂�����܂��B20���~�ȂLj��z�ȏ�̑��Q�݂̂�⏞�ΏۂƂ�����@�ŁA���Ƃ���20���~�ȏ�̑��Q�ł���ΑS�z���⏞����܂����A20���~�����̏ꍇ�͕ی������x�����Ȃ��Ƃ������̂ł��B�ߋ��Ɍ_���Еی������̂܂܂ɂ��Ă���ȂǁA�C�ɂȂ����l�͐܂����Č_����e���m�F���Ă݂Ă��������B

�ی��������Ɏ��������邱�Ƃ��m���Ă����܂��傤�B��ʂɕی��������͎��̂������������̗�������3�N���o�߂���Ǝ����ɂ�����܂��B

�ی��̑Ώۂ����ɂ��邩�ɂ���đ䕗��Q�ŕ⏞�������e���قȂ�

�l��Ώۂɂ���Еی��ɂ́A�����i�Z��j��⏞������̂ƁA�ƍ���⏞������̂�����܂��B�䕗�ɂ�鑹�Q�����Ƃ��A�����̑��Q�́u�����v�A�ƍ��̑��Q�́u�ƍ��v��ی��̑Ώۂɐݒ肵�Ă���A���ꂼ��̑��Q�ɑ��ĕ⏞�����܂��B

�u�����v�u�ƍ��v�̑ΏۂƂȂ��̗�

����

- ��

- ����

- ��⏰�ށA���ǂȂ�

- ��╻�A�ԌɁA�J�[�|�[�g�Ȃ�

- �������̗�g�[�ݔ��Ȃ�

- �}���V�������̋敪���L�����̏ꍇ�A��ʓI�Ɍ����ɂ́u���p�����v�͊܂݂܂���B

�ƍ�

- �Ƌ�

- �Ɠd���i

- �ƒ�p�̐H��A���p�i

- ���]�ԁA125�t�ȉ��̌����@�t���]��

�ی��̑Ώۂ��u�����v�Ƃ����ꍇ�ɕ⏞�����P�[�X

- �Ƃ̉���������U���A�������ꂽ���u���Ёv�ŕ⏞�����

- �W�����J�ō^���������A�������̌����ݔ�������Z���̔�Q�������u���Ёv�ŕ⏞�����

- �����ɂ��J�[�|�[�g�̉������j���������u�����v�ŕ⏞�����

�u�����v�Ƃ́A�y�n�ɒ蒅���Ă��錚���̂��ƂŁA������ǁA���Ȃǂ̍\���̂ق��A����d�C�A�K�X�A�L�b�`���◁���A����ɂ͖��_�A���u�Ȃǂ̕t���ݔ��܂ł��܂܂�܂��B����đ䕗�ł���炪���Q�����Ƃ��A�Ή�����⏞���t�т���Ă���Α��Q���J�o�[�ł��܂��B

�ی��̑Ώۂ��u�ƍ��v�Ƃ����ꍇ�ɕ⏞�����P�[�X

- �����ɂ�艮�����j�����A�Z����̉Ƌ��Ɠd���i�����G�ꂵ�Ĕj���E�̏Ⴕ�����u���Ёv�ŕ⏞�����

- �W�����J�ɂ��^���������A����Z���ʼnƓd���i��Ƌ�����v�������u���Ёv�ŕ⏞�����

- ���d���ɗ����A���̉e���ʼnt���e���r���j���������u�����v�ŕ⏞�����

�u�ƍ��v�͌����Ɏ��e����Ă��鐶���p�̎������������A�Ɠd���i��Ƌ�A�ߗށA�����@�t���]�Ԃ⎩�]�Ԃ��̑����܂݂܂��B����Ă���炪�䕗�ɂ�葹�Q�����Ƃ��A�Ή�����⏞���t�т���Ă���Α��Q���J�o�[�ł��܂��B�Ȃ��A1�܂��͂P�g�̉��z��30���~����ȂLj��z�ȏ�̋M������G��E�����i���̂�����u���������i�v�͉ƍ��Ɋ܂܂ꂸ�A�_�ɐ\�����K�v�ȏꍇ������܂��B

�䕗��Q�ɑ������ۂ̑��Q�ی����̖ڈ�

�Еی��́A������ƍ����ēx�擾���邽�߂ɕK�v�ȋ��z�i�u�Ē��B���z�v�ƌ����܂��j�Ō_��̂���ʓI�ł��B���̏ꍇ�A���ۂ̑��Q�z��ی����Ƃ��Ď��邱�Ƃ��ł��܂��B

�Еی��ł́A���Q�z����юx������ی������ȉ��̂悤�ȕ��@�ŎZ�o���܂��B

������ƍ����S���ƂȂ����ꍇ

���Q�z���Ď擾��i�Ēz��p�E�čw����j�����Q�ی���

�S���̏ꍇ�A������ƍ����Ď擾���邽�߂ɕK�v�ȋ��z�����Q�z�ƂȂ�A���̊z�����̂܂���鑹�Q�ی����ƂȂ�܂��B

�C���\�ȏꍇ

���Q�z���C����i�C���ɔ����������c����������ꍇ�͂��̉��z���T���j

���Q�ی��������Q�z�[�ƐӋ��z�i���ȕ��S�z�j

���Q�����Ώۂ��C���\�ȂƂ��́A���Q�����c�������Ȃ���ΏC������̂܂ܑ��Q�z�ƂȂ�A��������ƐӋ��z���T���������z������鑹�Q�ی����ƂȂ�܂��B

�䕗��Q�ɑ������ۂ̉Еی��������̗���

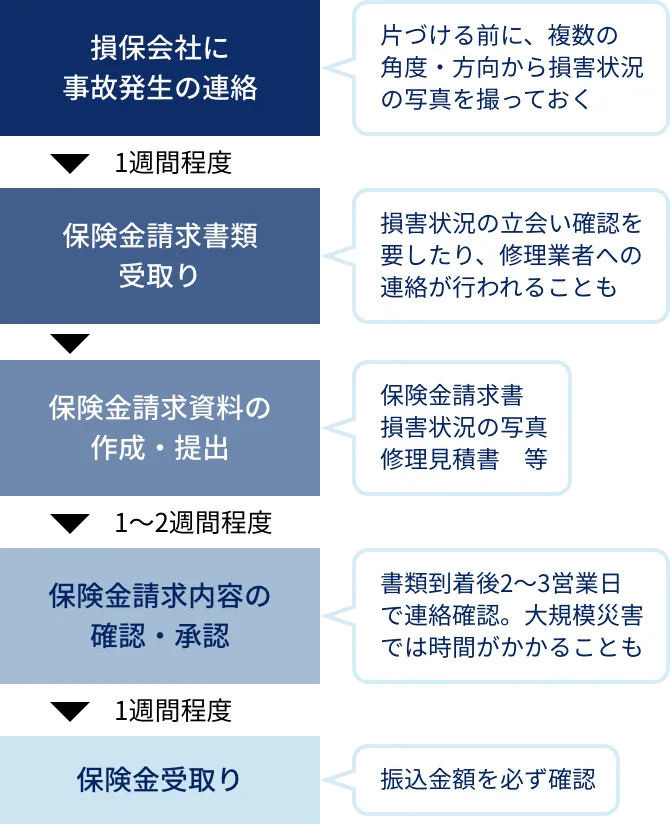

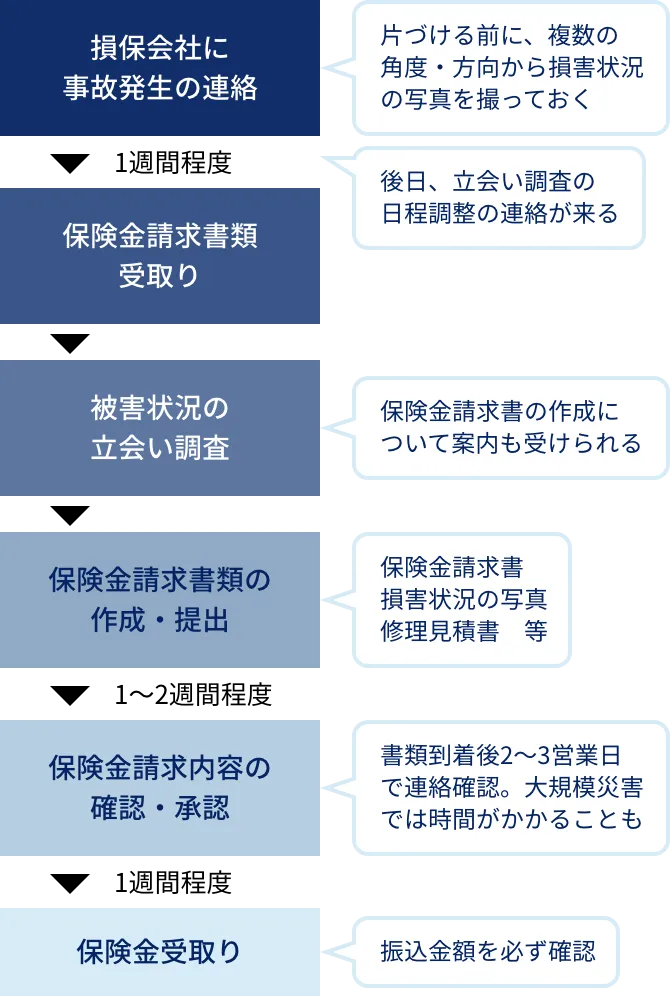

�����䕗�ɂ���Q�ł��A���Q�����ɂ��ی��������̗���͕ς��܂��B���ЂƗ����Ŏ����Q�́A�����Ƃ��Ďʐ^�〈�ς蓙�ő��Q�F�肪�s���A���ЂŎ����Q�́A�����Ƃ��Ē������ɂ���Q�̗�������s���܂��B���Q������ی������x������܂ł̊��Ԃ́A3�`4�T�Ԓ��x���ڈ��ł��B

��ʓI�ȕی��������t���[�i���ЁE�����j

- ��K�͍ЊQ���̏ꍇ�A��L�̓�����莞�Ԃ������邱�Ƃ�����܂��B

������Q������A���₩�ɑ��ۉ�ЂɘA�����܂��傤�B�����ɁA���S���m�ۂ����Q�̎ʐ^���B��܂��傤�B����̑S�i��4��������ߌi�E���i�Ƃ��ɎB�e���āA���Q�����ӏ��͓��ɕ����̊p�x���璚�J�ɎB�e���Ă����ƁA���Q�m�ɓ`���邱�Ƃ��ł��܂��B�\�D�Ȃǂ��B�e���Ă����Ƃ悢�ł��傤�B�����āA�C���Ǝ҂̌��ς�����܂��傤�B�킩��Ȃ����Ƃ́A���ۉ�Ђɐq�˂ĉ������B

��ʓI�ȕی��������t���[�i���Ёj

- ��K�͍ЊQ���̏ꍇ�A��L�̓�����莞�Ԃ������邱�Ƃ�����܂��B

����Z����y���ЊQ�Ȃǂ̐��Ђɂ�鑹�Q�́A�����Ƃ��Ē������̖K��ɂ�闧������s���܂��B���ۉ�ЂɘA�����āA�������������܂��傤�B�L��ЊQ�ł́A�����܂łɓ����o����������邽�߁A���S���m�ۂ��������ő��Q�ӏ��̎B�e�����Ă����܂��傤�B�ʐ^�̎B����͗����╗�ЂƊ�{�I�ɓ����ł��B�Z����Q�����ꍇ�́A�����牽�Z���`�̐Z���[�ɂȂ����̂��A���W���[�����ĂĎʐ^���B��Ȃǂ���Ƃ悢�ł��傤�B

���Q�̌����ɂ��K�p�����⏞���قȂ邽�߁A�K�ȕ⏞�I����

�ȏ�̂悤�ɁA�䕗�ƈ���Ɍ����Ă����Q�̌����ɂ��K�p�����⏞�͈قȂ�܂��B�_�ɂ͂悭���ӂ����ēK�ɕ⏞��I�����܂��傤�B

�܂��A�ƍ��̔�Q�͌�����Ώۂɂ����Еی��ł͕⏞����܂���B�����Ɛ��тł���A�Z��[���_�ɉ������������̉Еی��ȊO�ɁA�ƍ��̉Еی��ɉ������Ă��邩�ǂ������m���߂Ă����܂��傤�B

- �f�ړ��e���f�ړ����̂��̂ł���A���݂ƈقȂ�ꍇ������܂��B

�F��ҁB�e�o1���Z�\�m�B�Љ���m�B��������k�����i�B���R���u�Y�\�Z����w���C�����B������w�݊w����萶���ۑ㗝�X�Ɩ��Ɍg��邩�����t�@�C�i���V�����v�����j���O�Ɩ����J�n�B2001�N�A�Ɨ��n�e�o�Ƃ��ăt���[�����X�ɓ]�g�B2002�N�A�i���j�����v�m�N���[������ɏA�C�A���݂Ɏ���B�ƌv�̊�@�Ǘ��̊ϓ_����A�Љ�ۏ�╟���A���Ԏ����܂��������v�A�h�o�C�X�Ɏ��g�ށB��ʐ����Ҍ����̑��k�Ɩ��̂ق��A���M�A��ƁE�����́E���������g�����ł̍u�������Ȃǂ����L���W�J�ATV�o���������B

�F��ҁB�e�o1���Z�\�m�B�Љ���m�B��������k�����i�B���R���u�Y�\�Z����w���C�����B������w�݊w����萶���ۑ㗝�X�Ɩ��Ɍg��邩�����t�@�C�i���V�����v�����j���O�Ɩ����J�n�B2001�N�A�Ɨ��n�e�o�Ƃ��ăt���[�����X�ɓ]�g�B2002�N�A�i���j�����v�m�N���[������ɏA�C�A���݂Ɏ���B�ƌv�̊�@�Ǘ��̊ϓ_����A�Љ�ۏ�╟���A���Ԏ����܂��������v�A�h�o�C�X�Ɏ��g�ށB��ʐ����Ҍ����̑��k�Ɩ��̂ق��A���M�A��ƁE�����́E���������g�����ł̍u�������Ȃǂ����L���W�J�ATV�o���������B